◆毎月分配型の投資信託運用格言

◆インデックス長期投資は絶対するな!

◆投資初心者を抜けだせ!

★<全員プレゼント企画>米国REITシステムトレードTOOL

★<全員プレゼント企画>米国REIT買い時押し目判断TOOL

07/28 07:05 のりたマガジン配信完了

==>上値が重いダウが下落でも実はイケイケ?

|

インデックス長期投資 コスト優先主義は間違い |

| >>初めての方 |

また続伸!QE3示唆キタ!?今後の投資信託戦略は・・・・。@

↑ 閲覧前に ぽちっとして頂けると幸せです。

今日も上げた!

上げ過ぎでは?

バーナンキは何を言ったのか!?

基準価額は、ヨシヨシ。

| 基準価額 | 取得平均 | 単価損益 | 元本騰落率 | 前日比 | ||

| DIAM J-REITオープン(毎月決算コース)(オーナーズ・インカム) | 4,048 | 5,665 | -1,617 | -28.54% | 1 | 0.02% |

| 三井住友・アジア・オセアニア好配当株式 『愛称 : 椰子の実』 | 5,131 | 6,274 | -1,143 | -18.22% | 40 | 0.79% |

| 米国高利回り社債・ブラジル・レアルファンド(毎月決算型) | 8,746 | 8,612 | 135 | 1.56% | 30 | 0.34% |

| 損保ジャパン・グローバルREITファンド(毎月分配型) | 10,996 | 13,095 | -2,099 | -16.03% | 120 | 1.10% |

| 資源ファンド(株式と通貨)ブラジルレアル | 7,700 | 8,553 | -853 | -9.97% | 207 | 2.76% |

| DIAM新興国ソブリンオープン通貨選択シリーズ<ブラジルレアルコース> | 8,149 | 9,753 | -1,604 | -16.45% | 83 | 1.03% |

| ラサール・グローバルREITファンド(毎月分配型) | 3,620 | 4,092 | -472 | -11.53% | 39 | 1.09% |

| ラサール・グローバルREITファンド(毎月分配型) | 3,620 | 4,533 | -913 | -20.14% | 39 | 1.09% |

| フィデリティ・USリート・ファンドB(為替ヘッジなし) | 5,278 | 6,172 | -894 | -14.49% | 73 | 1.40% |

| 野村米国ハイ・イールド債券投信(豪ドルコース)毎月分配型 | 11,866 | 14,386 | -2,520 | -17.52% | 169 | 1.44% |

| 野村米国ハイ・イールド債券投信(ブラジルレアルコース)毎月分配型 | 9,389 | 12,496 | -3,107 | -24.86% | 114 | 1.23% |

| (通貨選択S) 新興国債券<レアル>(毎月) | 9,422 | 12,013 | -2,591 | -21.57% | 96 | 1.03% |

※ラサールが2つありますが、別の証券会社で保有しているものです。

※取得平均は、手数料込み。

※取得平均は特別分配による返還分は、マイナスしていません。当初購入価格のままです。

※元本騰落率は、過去に受け取った分配金は含まれません。

※私が保有している銘柄は私のスタイルに合わせたもので万人にススメているものではありません。

今日も全上げですよ。

ビックリ!いくらなんでもね・・・。

注目されたポイントは、以下2つ。

・早くとも2014年終盤までは

金利の引き上げは考えにくいとの認識を表明。

これは従来の時間軸を1年以上先延ばしするもの

・QE3に踏み切る可能性の示唆

インフレ率が予想以上に跳ね上がったり、米経済が急激に加速したりしない限り、FRBにとってさらなる景気支援策を検討することは理にかなっていると指摘。「景気回復とインフレ正常化のペースが改善しない場合、さらなる刺激策を実施する方法について検討する必要があることは明らかだ」と語った。

多くのエコノミストはFRBが再び行動に出ると予想しており、ロイター調査によると、プライマリーディーラー18社のエコノミストのうち12人が、FRBがさらなる量的緩和を実施するとの予想を示した。

米FRBバーナンキ議長「引き金に指かけた」、QE3に一歩前進

http://jp.reuters.com/article/topNews/idJPTYE81K0Q120120126

UPDATE3: バーナンキ米FRB議長の会見要旨

http://jp.reuters.com/article/wtInvesting/idJPJT808505120120125

エコノミストの話なんかはどーでもいいんですが、

まぁ、市場はポジティブに捉えたようですね。

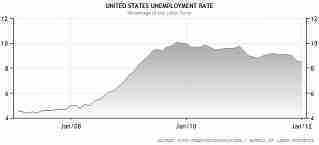

米国の現時点数値と照らしあわせて確認してみましょう。

失業率8.5%

バーナンキ会見より

「8.5%という水準は明らかに、あらゆる推定値を優に上回っていると思われ、

従ってわれわれは引き続き、労働市場は明確に活気のない状態であると考えている。」

コアインフレ率1.7%の水準

バーナンキ会見より

「米連邦公開市場委員会(FOMC)は、個人消費支出(PCE)価格指数の年間変化率で2%とするインフレ率が、連邦準備理事会(FRB)の法的責務と一層長期的に最も整合がとれると判断した。」

数値的にみると、

すでに実施基準に到達しているといってもいいですね。

本格実施前のジャブなのであろうか。

新興国への牽制もあるか。

ちなみに、

米連邦準備理事会(FRB)が特定のインフレ水準を設定するというのは、

歴史的な一歩を踏み出すものであるとのこと。

どおりで、予想以上にポジティブだったのですね。

これから、QE3を折り込みに行く可能性が出てきたので、

さらなる上昇が期待できるが・・・、

上げ過ぎ感があるので、一旦調整するでしょう。

今後の作戦としては、

利益確定売りで急落したところを

押し目買いしていくことでしょうか。

ブラジルレアルのアセットもやっぱり維持しようかな・・・・。

2月は、調整することが多いアノマリーがあるそうなので、

そこで下げれば狙っていきたいですね。

それまではしばらく様子見でしょう。

うまく、VIX-ETFの売却タイミングを図りたいですねー。

2月のどっかで売却できるように心に停めておきます。

こういうところで、

VIX短期先物は、仕込むべきだったかなぁ。

ムズイ。

最後に、欧州問題は何も変わっていないですからね。

米国問題だけにとらわれないようにしましょう。

明日も幸せでありますように。

※投資は、自己責任でお願いします。

↑ 他の投資信託ブログも見てみましょう!

★気になったらブックマークやシェアしてくださると嬉しいです♪

ページ後方でこの記事へコメントを残すことが出来ます。

スポンサードリンク

今日の日経新聞に毎月分配型の記事がでてますね。

過度な分配をやめて運用益に限定して分配するようにとかなんとか。

証券会社の販売員の説明怠慢のせいで、商品特性を理解してる人にはいい迷惑です。

まぁ本来運用益の中から分配するのが本筋ではあるんですけどね。

daiさんコメントありがとうございます。

また規制ですか・・・。

バランスが重要ですが、

運用益に限定すると、

損失限定の効果が薄れてしまいますね・・・。

もともとの起源が年金者の取崩だから、

なんの問題もないはずなのに・・・。

極端な減らし方だけはならないようにして欲しいですね。