◆毎月分配型の投資信託運用格言

◆インデックス長期投資は絶対するな!

◆投資初心者を抜けだせ!

★<全員プレゼント企画>米国REITシステムトレードTOOL

★<全員プレゼント企画>米国REIT買い時押し目判断TOOL

07/28 07:05 のりたマガジン配信完了

==>上値が重いダウが下落でも実はイケイケ?

|

インデックス長期投資 コスト優先主義は間違い |

| >>初めての方 |

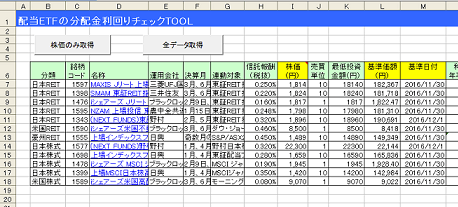

配当ETFの分配金利回りチェックTOOL/投資タイミングを見逃さない

12月にのりたマガジンで配布するTOOLの紹介です。

配布するTOOLは、

配当ETFの分配金利回りチェックTOOL

になります。

配当目的の投資戦略としては、

単元未満株を使ったものでかなり満足のいく投資成果は出ていますが、

個別株を大量に保有するのは管理の面で不便さを感じるところがあります。

そこで配当を重視したETFを利用してみたらどうかということで、

投資戦略に組み入れるか現在検討しているところです。

配当重視のJ-REITなどは個別株で買い付ける場合、

最低投資額が大きい傾向にあるので複数分散するのは難しいです。

ETFは1つの銘柄で多くの銘柄に分散されているものですし、

銘柄選定をする面倒さもなく、

相場状況に応じて売り買いがしやすいです。

しかもETFは、

最低投資額が少ないのもいいところです。

それで配当重視のETFを購入しよう考えたとき重要なのが、

配当利回りです。

いざ投資しようとしても、

現在の価格水準がどのくらいの配当利回りとなるのかを確認できなければ投資できません。

とくに相場が大きく下げたときは利回りが高くなり魅力的になるはずですが、

最新のデータでリアルタイムに配当利回りがどうなるかを確認できないといけませんので、

TOOL化して簡単にチェックできるようにしてみました。

画面イメージは以下の通り。

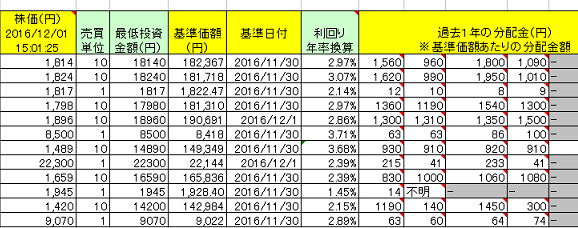

配当重視のETF12銘柄を対象にしています。

要望があれば追加銘柄の対応していきたいと思いますが、

REIT系7本と株式系5本が対象となっています。

※分配金のセルの端が赤くなっていますが、分配日付がコメントで自動貼り付けされています。

株価、基準価額、過去1年間の分配金を運用会社のWEBサイトより、

最新のデータを取得できるようにしました。

そしてそのデータをもとに「利回り(年率換算)」が自動計算されています。

個人的には、

J-REITは単元未満株戦略で買えないものでしたので、

そういう意味では今までの投資戦略ともかぶらないので投資の幅は広がると思います。

株式系のETFに関しては、

利回り重視でバイアンドホールドするという前提であれば、

暴落時などの打診買いはしやすいものだと思いますので、

年に何度かある暴落相場でコツコツ買い増ししていくのは良い戦略かなと思っています。

ちなみにですが、

通常の投資信託と違いETFは場中での取引ができることがメリットですが、

相場が大きく下落することを想定して、

希望の価格で指値取引するのは投資戦略として考えておくのはいいかもしれません。

とにかく投資するためには、

いまの利回りを素早く簡単にチェックできなければ始まりませんので、

今回のTOOLを活用していただければと思います。

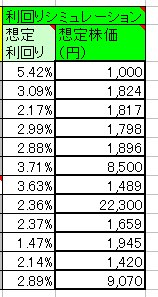

2016/12/02追記-----

株価がどれくらい下落すると利回りがどうなるかのシミュレーションができるようにしてみました。

参考にご活用下さい。

それでは次週、12/05のメルマガまでお待ち下さいませ。

★気になったらブックマークやシェアしてくださると嬉しいです♪

ページ後方でこの記事へコメントを残すことが出来ます。

スポンサードリンク

こんにちわ、本年もよろしくおねがいします。

今年は、ユーロがあがり欧州の景気が良くなると仮定した場合にいくつかの投資信託からどういった判断基準で選べばよいのか迷っています。

何も知識のないので基礎的な部分を教えて頂ければ幸いです。

お時間があれば、よろしくおねがいします。

武内さんコメントありがとうございます。

あけましておめでとうございます。

単純に欧州の景気が良くなるという前提であれば、

欧州株を組入れた投資信託が選択肢となるかなと思います。

ここ最近は、トランプ相場が遅れてやってきたような動きで、

上昇が目立っていますね。

欧州といってもそのなかで勝ち組、負け組があるので、

積極的にリスクをとって単一国タイプへの投資はありかも?

銘柄が重要ではなく、

投資対象や分散度を判断基準として選ぶことが重要だと思いますので、

その上でコストなどを比較して選択されるといいと思います。

ただやはり気になるのは通貨ですが、

「ユーロがあがり」というのは、

対円でユーロ高になるという意味でしょうか?

ECBの金融政策は最近、緩和縮小を舵を切りかけているような動きを見せており、

日欧で政策の違いを考えても、

おっしゃるとおり対円ではユーロ高になる傾向があるように思います。

ただ今の相場を動かしているのは、

トランプ相場で、ドル高(ユーロ安)となっていることが一番大きいです。

日欧の金融政策よりも米国の要因がほとんどといっても良い状況なので、

このドル高が継続するのであれば問題ありませんが、

ドル安に戻るような局面となると一気に相場が巻き戻されるリスクがあります。

さらにECBの金融政策で緩和縮小なんてしたら余計、

悪いユーロ高が加速してしまうかもしれません。

そうなれば欧州の景気も悪くなり、株安、債券安が想定されます。

結局、今はユーロ動向よりも米ドルの行方がどうなるかは、

合わせて考えておくといいと思います。

万が一、今後ドル安になるのなら為替ヘッジありが無難という考えもできます。

景気が思った通りにうまくいかず、

金融緩和の継続が強調されるようであれば債券への投資も考えられます。

以上、勝手に基本的な考えを述べてみましたが、

保護主義の市場原理は今までの相場見通しは通用しない可能性があると思っているので、

正直言うと、どうなるか全くわかりません。

世界のなかでどの国が勝ち組で負け組となるのか?

そういう観点で投資先を選択するべきかなとは考えているところです。

こんにちわ、親切丁寧な返信ありがとうございます。

理想は、ユーロ建て投資すれば購入した金融商品の価値が下がっても、ユーロの価値が上がってマイナスにならずにすむと思っていました。

でも、ドル建てでアメリカ株を買うようには、日本の証券会社で出来ないようなので、投資信託で出来ないかなと思っています。

指摘していただきました、ドルの価値がどうなるという観点で考えました時、アメリカの通貨高と株高が同時におこっているのが不思議に感じます。減税と3回とか2回とか言われる利上げが全て含まれているのでしょうか。

確信にいたる結論は、出せていませんが、参考にさせていただきたいと思います。

また、よろしくおねがいします。

ユーロ高にも良いものと悪いものがあります。

良いユーロ高のケースであればおっしゃるとおりとなるかもしれませんが、

近年では世界的なリスクが発生するとユーロ高に加えて円高にもなっています。

このリスク回避の円高(ドル安)がくせもので、

ユーロ高以上に円高になることがよくありました。

この場合、欧州株安に加え、円高でWのマイナスとなります。

ドル建てでアメリカ株が買えないとのことですが、

今では日本の証券会社でも多くのところでドル建てで購入出来るはずです。

ユーロ建てで欧州株が買えないという間違いでしたか?

ドル高と米国株高が同時に起きているという話ですが、

これは良いドル高だから株高になっていると思われます。

ドル高は米国の製造業などを直撃すると思いますが、

そのマイナス面以上に好景気への期待感があるのだと思います。

※これは利上げ回数の話とも関係しています。

欧州でも良いユーロ高となれば、株高になる可能性もあります。

ちょうど今、そのような動きもみられます。

通貨高は状況次第で意味が変わることと、

海外投資は、基軸通貨となる米ドルを考慮して相対的に円高か円安かを考えることが大事かなと思います。

こんにちわ、いつも親切丁寧なご指導に感謝申し上げます。

前回の私のメッセージの意図は、のりたまさんがおっしゃられたとおりに、ユーロ建てで欧州株を買うを意図していたのに、私の文章力不足が招いた物でした、申し訳ありません。

前回のりたまさんに、指摘いただいたとおり、円高、ドル高、ユーロ高になるには、売りに出される通貨があるということが私の視点から抜けていました。

ただ、複数の通貨が複数の通貨から見て高い安いを考えると、私の頭では、なにも結論がでないので、ドル建てでヨーロッパ(ドイツ)に投資するETFと、円建てで為替ヘッジなしでユーロがこれから上がっていく事を期待してヨーロッパ(ドイツ)に投資する投資信託の2つで試してみる事にしました。

一つ悔しいのは、ドル建てで為替ヘッジなしでヨーロッパ(ドイツ)に投資できるアメリカの投資信託に楽天証券から投資できたら、これからドルとユーロが通貨高になったらダブルで美味しいのになという妄想が頭をよぎる事です。

親から頂いた大切なお金だと思うと不安になってしまい、のりたまさんのようにアドバイスがいただける方がいると安心できてありがたいです。

本当にありがとうございます、もし気分がのれば質問にこれからも答えて頂きたいと思います、よろしくおねがいします。

ドル建てでも円建てでも為替ヘッジは無しでの欧州投資(原資はユーロ)であるので、

最終的に売却した後、円へ換算する観点で考えると大きな違いはないと思います。

円はユーロ、ドル両方の影響を受けますので。

あえてドル建てメリットを言うと、

原資産の売買タイミングと、ドルから円に両替するタイミングを分けて自分で操作出来る点でしょうか。

武内さんの投資経験がどれほどか分かりませんが、

大切なお金とのことですので、

もし投資経験が浅い方でしたら時間分散での投資は考慮されるといいかもしれません。

投資を始めたてで、いきなり大きな資金を一括投入して大失敗する人は多いです。

リスクの取りすぎだけは注意されるといいかもしれません。

私に答えられるのは大したものではありませんが、

私なんかでよければいつでも質問して下さい。

こんにちわ、ご返答ありがとうございます。

ドル建てでも円建てでもかわらないという言葉に励まされながら、ちょっとづつドルコスト法で投資していきたいと思います。

●ヨーロッパ高配当株オープン(毎月決算型)

●欧州株ツインα(毎月分配型)

●BNPパリバ欧州高配当・成長株式ファンド(毎月分配型)

この3つを投資する候補として考えていますが、もし初心者にここだけは、見ておいてと思える部分があれば教えて頂きたく存じます。

もしくは、3つとも投資するべきでは、ないという意見でも結句です。

お時間があればよろしくおねがいします。

銘柄については基本的に目的と合っていれば否定しないようにしていますので、

武内さんが選択された目的と合致していれば問題ないとは思います。

ただ購入時手数料だけは注意した方がいいですが、

「ヨーロッパ高配当株オープン」はノーロードなので良いですが、

その他は意外と高いみたいなので、

フィデリティ証券など手数料無料などの適用がされる優遇処置を使うなら良いですが、

それ以外のときはちょっと注意した方がいいです。

ドルコスト平均法で積み立て投資を考えられているようですが長期でほったらかし運用?

どういったスパンで投資するかは考えておくといいです。

短期、中期、長期・・・どのくらいの年数?

欧州株だけあって信託報酬が高いことや、

毎月分配でアクティブファンドであることなどが特徴的な選択になっていると思います。

ETFや分配なし投信など選択肢は色々あると思いますが、

これらの投資の道具に対して、どうやって投資していき利益確定するのかなど、

本当に自分の投資方針にマッチしているかはしっかりと理由付けして説明できるぐらいにはなっておかれるようにしてください。

返信ありがとうございます

個人的には、とりあえず6月までを期限に欧州に投資しようと思っています。6月になってから解約するかどうかは、極端に基準価格が下がっていなければ保有すると思います。

もともとアメリカ株に投資していましたが、今年株価の見通しが悪いと感じているので、過去最高値の株価が利上げすることでいったん下がるのを見届けてから、もう一度アメリカ株に投資しようと思っています。

本当にいろいろなアドバイスをしていただきありがとうございます。

とても明確な戦略をお持ちのようで素晴らしいですね。

今年はどんな相場展開になるかわかりませんが、

お互い頑張りましょう。

ありがとうございました)^o^(